3 Langkah Mudah Mengatasi Naiknya Cicilan KPR

Siapa yang tidak kaget ketika tahu cicilan KPR naik. Banyak yang shocked. Kami pun pernah mengalaminya. Tapi, ternyata kami menemukan beberapa solusi praktis untuk mengatasi angsuran KPR yang naik.

Namun, sebelum membahas solusinya, kita perlu tahu dulu trigger-nya. Kenapa cicilan kredit naik ?

Di dalam KPR, ada yang namanya bunga fix dan bunga floating. Keduanya digunakan oleh bank dalam mengkalkulasi cicilan kredit.

Bunga fix itu umumnya rendah, tetap dan hanya berlaku beberapa tahun dalam masa kredit (misal 2 atau 3 tahun).

Setelah bunga fix selesai, bank akan pindah menggunakan bunga floating. Ciri bunga floating adalah mengambang mengikuti pergerakkan bunga pasar dan berlaku sampai kredit lunas.

Nah, masalahnya, tingkat bunga floating ini lebih tinggi dibandingkan bunga fix. Saat ini, bunga fix sekitar 9% sementara bunga floating 13%.

Terkait komposisi bunga ini, penyebab cicilan KPR naik ada dua:

Pertama, ketika pinjaman KPR beralih dari bunga fix yang rendah ke bunga floating yang lebih tinggi. Contohnya dari bunga fix 9% naik ke bunga floating 13%.

Kedua, ketika peminjam sudah dikenakan bunga floating (masa bunga fix selesai) maka setiap kali bunga pasar naik imbasnya cicilan KPR akan ikut naik karena bunga floating mengikuti pasar.

Hal ini pernah kami rasakan beberapa tahun lalu. Waktu itu dalam 1 tahun, angsuran KPR naik dua kali karena bunga di pasar meningkat.

Apa langkah – langkah yang bisa dilakukan untuk mengantisipasi atau paling tidak mengurangi beban naiknya cicilan KPR.

1 Bunga Fix Terpanjang

Dalam penawaran KPR, bank biasanya menawarkan bunga fix dalam berbagai periode waktu. Bisa 1, 2, 3 atau 5 tahun.

Artinya, jika peminjam mengambil periode 1 tahun, bunga fix hanya berlaku 1 tahun, sementara jika mengambil periode 5 tahun maka berlakunya bunga fix selama 5 tahun.

Untuk meredam naiknya cicilan, paling tidak untuk sementara waktu, Anda bisa mengambil KPR dengan masa bunga fix yang paling panjang. Karena selama itu, cicilan KPR Anda tidak akan berubah dan menikmati bunga yang relatif rendah.

Sayangnya, jarang yang memanfaatkan ini. Kenapa ?

Periode bunga fix yang paling panjang (5 tahun) lebih tinggi dibandingkan bunga fix yang periodenya lebih pendek (1 tahun). Contohnya, di salah satu bank, bunga fix 1 tahun 8.75% sedangkan bunga fix 5 tahun 9.25%.

Banyak peminjam lebih tergiur rendahnya bunga fix periode pendek. Mereka lupa bahwa makin pendek periode yang dipilih, maka kemungkinan lonjakan cicilan karena kenaikkan bunga akan lebih cepat dirasakan.

2 Take Over KPR

Take over adalah memindahkan pinjaman KPR ke bank lain. Jadi, Anda lunasi KPR di bank yang sekarang kemudian mengambil kredit baru di bank lain.

Dengan menjadi peminjam baru di bank lain, Anda bisa menikmati lagi tingkat bunga fix yang lebih rendah. Karena bank memberikan bunga fix kepada peminjam baru.

Misalnya, Anda pinjam KPR ke bank A yang memberlakukan skema bunga fix 9.25% selama 2 tahun dan bunga floating setelah itu. Setelah 2 tahun, bunga cicilan KPR Anda naik ke 13.00% bunga floating.

Lalu, Anda take over KPR ke bank B yang punya skema sama, yaitu bunga fix 9.25% selama 2 tahun dan bunga floating setelah itu. Maka, bunga cicilan KPR Anda akan turun dari seharusnya 13.00% di bank A ke 9.25% bunga fix di bank B.

Tapi, take over membutuhkan biaya yang cukup besar. Baca penjelasan lengkap di “Serba Serbi Biaya Take Over“.

Jadi, Anda perlu berhitung dengan cermat cost & benefit antara: (1) pengeluaran untuk biaya take over dan (2) keuntungan dari turunnya cicilan KPR dengan melakukan take – over KPR.

3 KPR Floating

Memanfaatkan produk KPR floating yang sudah diluncurkan beberapa bank. KPR Floating adalah produk yang tidak ada bunga fix karena sejak awal bunganya sudah langsung floating.

Tapi, bunga floatingnya di KPR ini berbeda karena diberikan diskon bunga, sehingga besarnya menjadi tidak setinggi bunga floating yang umumnya dibebankan ke peminjam setelah masa bunga fix selesai.

Supaya lebih jelas, mari kita lihat contoh produknya. Ada dua bank yang kami tahu menawarkan KPR floating, CIMB Niaga dan Commonwealth Bank.

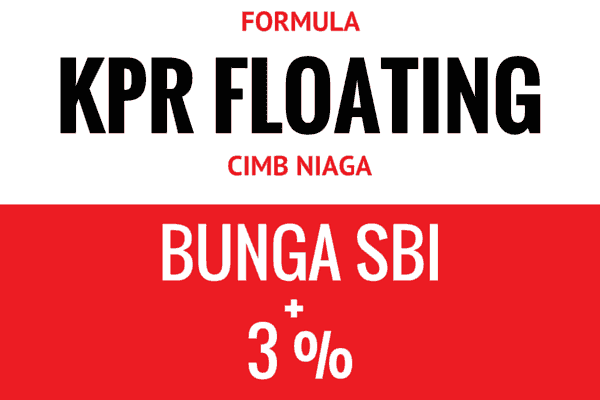

CIMB Niaga

Bank ini meluncurkan produk KPR Transparan yang menawarkan bunga floating sejak awal masa pinjaman dengan mengacu pada Suku Bunga Bank Indonesia (SBI) ditambah margin 3%.

Bunga floating ditentukan dengan formula = SBI + 3%.

Sehingga, dengan saat ini SBI 6.5% maka bunga floating menjadi 9.5% (6.5% + 3%). Bunga floating ini lebih rendah dari bunga floating yang umumnya berlaku, yaitu 13.00%.

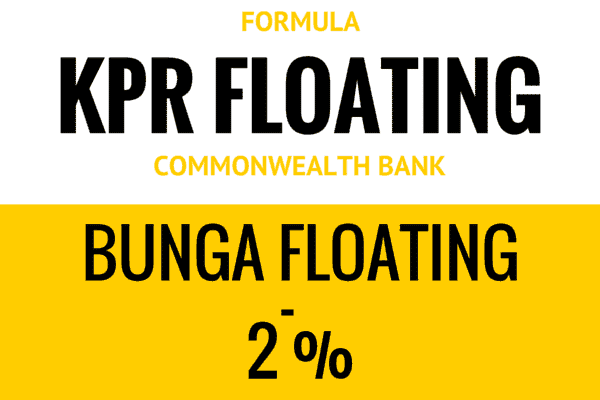

Commonwealth Bank

Bank ini memiliki KPR Bebas yang menawarkan bunga floating sejak awal dengan formula bunga floating yang umum berlaku diskon 2%.

Jad, bunga floating KPR Bebas akan selalu lebih rendah dibandingkan bunga floating umumnya karena diberikan potongan bunga sebesar 2%.

Jika saat ini bunga floating Commonwealth Bank adalah 13.5%, maka KPR Bebas menetapkan bunga floating 11.5% (13.5% – 2%).

Apa keuntungan mengambil KPR Floating ini? Anda bisa menikmati bunga floating yang lebih rendah karena diskon (2%) yang berlaku sampai dengan pinjaman lunas.

Apa kerugiannya? Anda tidak bisa menikmati bunga fix yang lebih rendah karena sejak awal sudah langsung menggunakan bunga floating (meskipun lebih rendah dari normal-nya bunga floating di pasaran).

Simak soal KPR Floating ini dalam “Pengalaman Mengambil KPR Bunga Murah“.

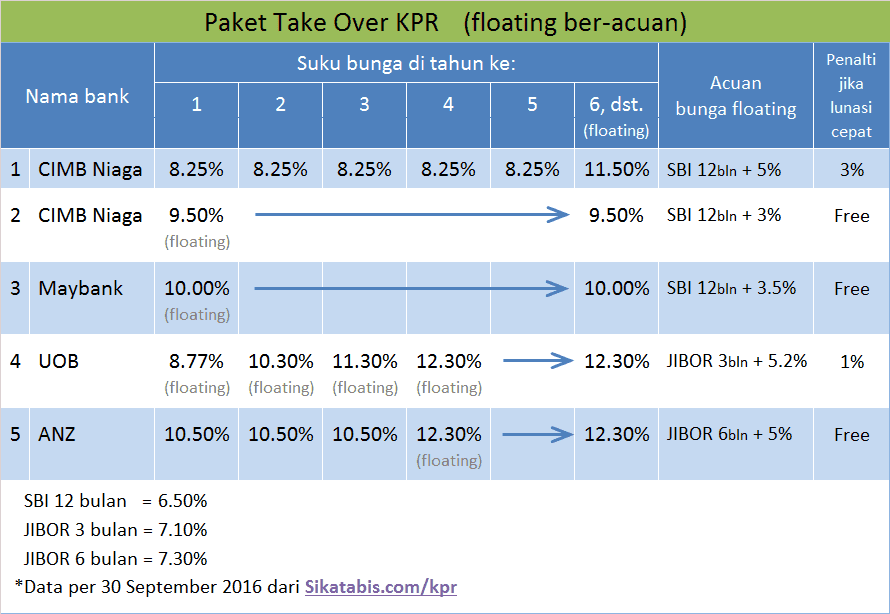

Update:

Simak tulisan terbaru dari Penulis Tamu kami yang membahas keuntungan KPR Bunga Floating, yang ringkasannya bisa dilihat dalam tabel dibawah ini.

Kesimpulan

Naiknya bunga cicilan KPR adalah kemungkinan yang senantiasa harus siap dihadapi oleh peminjam. Namun, peminjam bisa melakukan sejumlah langkah untuk mengatasi hal tersebut.

Semoga tips yang kami sampaikan diatas bisa menjadi panduan yang bermanfaat bagi peminjam untuk menghadapi kemungkinan kenaikkan cicilan KPR dengan lebih tenang dan tanpa rasa khawatir.